6月份,国家稳增长政策措施陆续出台并相继落地,但钢材需求形势仍不及预期,钢铁产量环比减少,原燃料价格有所回落,钢材价格也有所下降。进入7月份以来,钢材价格继续呈小幅下降走势。

国内钢材价格指数环比降幅加大

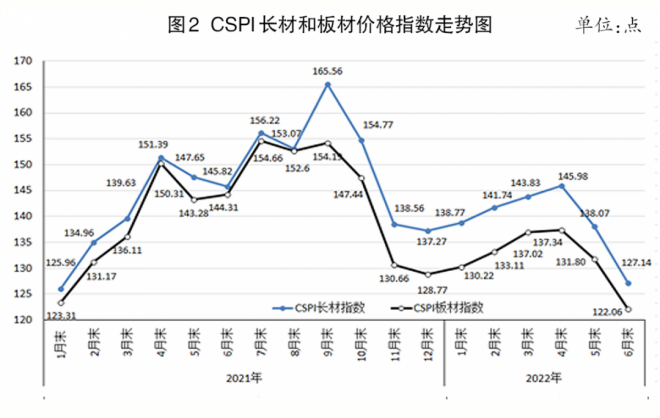

据中国钢铁工业协会监测,6月末,中国钢材价格指数(CSPI)为122.52点,下降10.67点,降幅为8.01%,较5月份扩大3.13个百分点,连续2个月环比下降;同比下降20.96点,降幅为14.61%,连续3个月同比下降(见图1)。

1月—6月份,CSPI平均值为133.92点,同比下降3.93点,降幅为2.85%。从分月情况看,1月—4月份呈持续上升走势,5月—6月份呈回落走势。

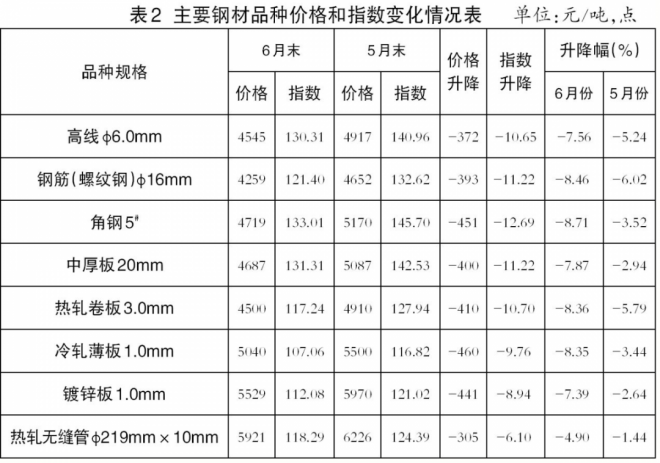

长材、板材价格均继续下降。

6月末,CSPI长材指数为127.14点,环比下降10.93点,降幅为7.92%;CSPI板材指数为122.06点,环比下降9.74点,降幅为7.39%。长材、板材指数分别同比下降18.00点和22.96点,降幅分别为12.40%和15.83%(见图2、表1)。

1月—6月份,CSPI长材指数平均值为139.26点,同比下降1.53点,降幅为1.09%;CSPI板材指数平均值为131.92点,同比下降6.28点,降幅为4.54%,比长材高3.45个百分点。

主要品种钢材价格均有所下降。

6月末,钢协监测的八大钢材品种价格均持续下降,且降幅均较5月份有所加大。其中,高线、Ⅲ级钢筋、角钢、中厚板、热轧卷板、冷轧薄板、镀锌板和热轧无缝管价格环比分别下降372元/吨、393元/吨、451元/吨、400元/吨、410元/吨、460元/吨、441元/吨和305元/吨(见表2)。

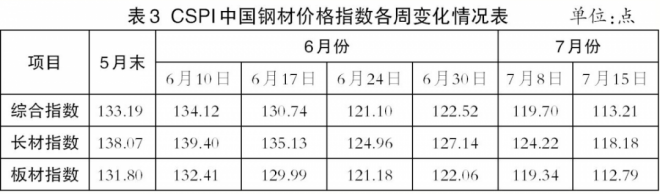

CSPI综合指数呈波动下降走势。

6月份,CSPI综合指数呈波动下降走势,第一周、第二周小幅上升;第三周、第四周由升转降;进入7月份以来,钢材价格持续下降(见表3)。

主要地区钢材价格指数均继续下降。

6月份,CSPI全国六大地区钢材价格指数均持续下降。其中,华北地区、东北地区、华东地区、中南地区、西南地区和西北地区钢价指数环比分别下降8.29%、8.02%、8.35%、7.53%、7.80%和7.74%。1月—6月份,六大地区钢材价格平均指数均有所下降,降幅分别为2.24%、2.94%、3.25%、2.64%、3.38%和1.54%(见表4)。

国内钢材价格继续呈下行走势

由于国内市场钢材需求增长不及预期,叠加铁矿石、煤焦等原燃料价格持续回落,成本的支撑作用也有所减弱,钢材价格继续呈下行走势。

主要用钢行业需求增长低于预期。

据国家统计局数据,1月—6月份,国内生产总值(GDP)同比增长2.5%,其中第二季度同比增长0.4%,增速比第一季度回落4.4个百分点;全国固定资产投资(不含农户)同比增长6.1%,比1月—5月份回落0.1个百分点。基础设施投资同比增长7.1%,比1月—5月份加快0.4个百分点。制造业投资同比增长10.4%,比1月—5月份回落0.2个百分点;房地产开发投资同比下降5.4%,降幅较1月—5月份加大1.4个百分点。房屋新开工面积下降30.6%,降幅较1月—5月份加大3.8个百分点。6月份,全国规模以上工业增加值同比增长3.9%,较5月份增速加快3.2个百分点。其中,通用设备制造业增长1.1%,专用设备制造业增长6.0%,汽车制造业增长16.2%,铁路、船舶、航空航天和其他运输设备制造业增长6.7%,电气机械和器材制造业增长12.9%。从总体情况看,6月份基建和制造业形势有好转迹象,但用钢量较大的房地产业形势仍不乐观。

钢铁产量及钢材净出口量均有所减少。

据国家统计局数据,6月份,全国生铁、粗钢和钢材(含重复材)产量分别为7688万吨、9073万吨和11842万吨,同比分别上升0.5%、下降3.3%和2.3%;粗钢日产量为302.43万吨,环比下降3.0%。另据海关统计数据,6月份,全国出口钢材756万吨,进口钢材79万吨,净出口钢材677万吨,环比减少18万吨。总体来看,6月份国内市场供需均有所下降,但需求弱于供给,市场呈现阶段性的供大于求态势。

主要原燃料价格继续环比回落。

6月末,国产铁精矿价格环比下降7.54%,较5月份降幅加大1.74个百分点;CIOPI进口矿价格环比下降4.60%,较5月份降幅加大0.89个百分点;炼焦煤和冶金焦价格分别环比下降3.41%和1.53%,降幅分别较5月份减小13.57和17.36个百分点;废钢价格环比下降7.21%,降幅较5月份加大3.35个百分点。值得关注的是,煤焦价格虽环比继续回落,但环比降幅明显收窄,同比仍有较高涨幅(见表5)。

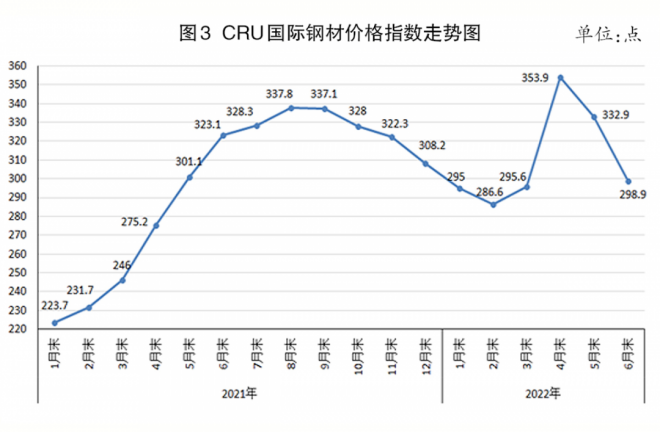

国际钢材价格环比降幅有所加大

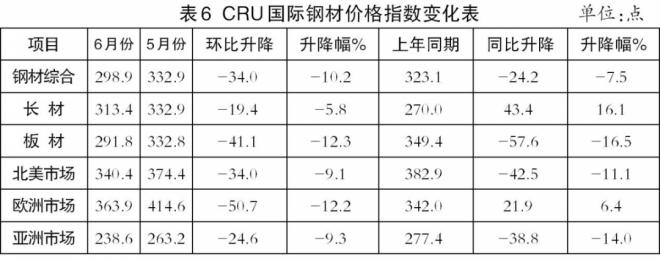

6月份,CRU国际钢材价格指数为298.9点,环比下降34.0点,降幅为10.2%,较5月份降幅加大4.3个百分点;同比下降24.2点,降幅为7.5%(见图3)。

板材价格降幅大于长材。

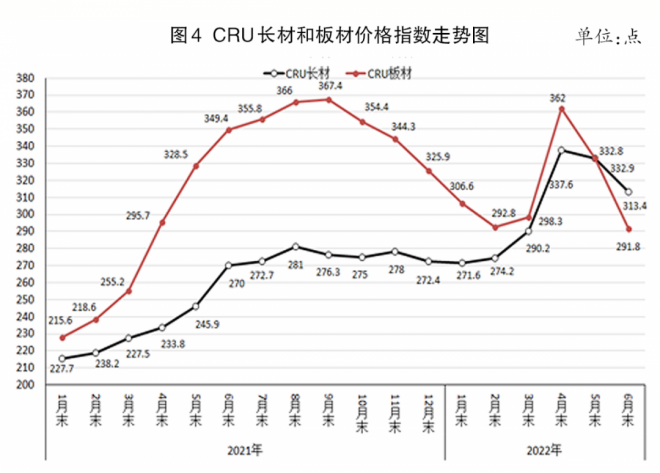

6月份,CRU长材指数为313.4点,环比下降19.4点,降幅为5.8%,较5月份加大4.4个百分点;CRU板材指数为291.8点,环比下降41.1点,降幅为12.3%,较5月份加大4.3个百分点,比长材降幅大6.5个百分点;CRU长材指数同比上升43.4点,升幅为16.1%;CRU板材指数同比下降57.6点,降幅为16.5%(见图4、表6)。

北美、欧洲和亚洲钢材价格均继续下降。

北美市场钢材价格环比降幅为9.1%。

6月份,CRU北美钢材价格指数为340.4点,环比下降34.0点,降幅为9.1%;美国制造业PMI(采购经理指数)为53.0%,环比下降3.1个百分点。6月末,美国粗钢产能利用率为79.3%,环比下降1.1个百分点。6月份,美国中西部钢厂主要钢材品种中,长材价格基本平稳,板材价格持续下降且降幅加大(见表7)。

欧洲市场钢材价格降幅为12.2%。

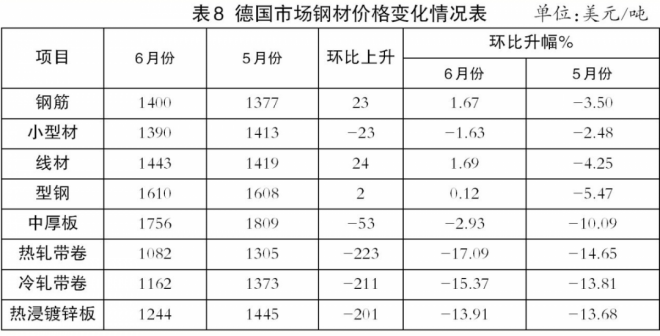

6月份,CRU欧洲钢材价格指数为363.9点,环比下降50.7点,降幅为12.2%;欧元区制造业PMI为52.1%,环比持平。其中,德国、意大利、法国和西班牙的制造业PMI分别为52.0%、50.9%、51.4%和52.6%,均有所下降。6月份,德国市场主要钢材品种除线材和型钢小幅回升外,其余品种均持续下降(见表8)。

亚洲市场钢材价格降幅为9.3%。

6月份,CRU亚洲钢材价格指数为238.6点,环比下降24.6点,降幅为9.3%;日本制造业PMI为52.7%,环比下降0.6个百分点;韩国制造业PMI为51.3%,环比下降0.5个百分点;印度制造业PMI为53.9%,环比下降0.7个百分点;中国制造业PMI为50.2%,环比上升0.6个百分点。6月份,印度市场主要钢材品种价格均继续下降,且环比降幅均有所加大(见表9)。

下游行业钢材需求有望逐步释放

随着新冠肺炎疫情防控形势进一步稳定,国家稳增长政策措施效果将陆续显现,后期下游行业钢材需求有望逐步释放,钢材市场供需将形成新的平衡,钢价将止跌趋稳。

稳增长政策措施陆续落地,钢材需求有望加快恢复。

下半年,国内外形势仍错综复杂。国际货币基金组织(IMF)总裁克里斯塔利娜·格奥尔基耶娃7月13日表示,受俄乌冲突导致的全球供应链遭到破坏、大宗商品价格飙升、通胀形势严峻等因素影响,主要经济体疫情后的复苏受阻,7月份IMF最新的《世界经济展望》报告将再次下调今明两年的全球经济增长预期。从国内情况看,面对明显加大的下行压力,我国高效统筹疫情防控和经济社会发展,加大宏观政策调节力度,出台一揽子政策措施,稳住了经济大盘。从后期形势看,除了要继续落实好已有的政策外,专项债的发行和使用将加快,“十四五”规划的102项重大建设项目也要加大实施力度,叠加促消费政策发力,下半年稳经济的各项政策措施效果进一步显现,后期钢材需求形势有望好转。

钢铁产量环比上升,但仍低于上年同期。

由于国内钢材市场价格持续大幅下跌,钢铁企业亏损面扩大,亏损额持续上升,生产积极性明显下降,6月份全国粗钢日均产量今年来首次环比下降,预计7月份钢铁产量将继续呈回落态势。据钢协统计,7月上旬,重点统计钢铁企业粗钢日均产量达207.48万吨,环比下降1.98%。据此估算全国日均产粗钢287.18万吨,环比下降0.83%。从后期情况看,随着下游需求逐步释放,供需两端有望形成新的平衡态势。

社会库存有所下降,企业库存有所上升。

疫情导致的物流阻塞情况已在近2个多月明显好转,局部市场需求陆续启动,钢材社会库存有所下降,但企业库存仍然较高,对后期钢价走势带来一定压力。截止到7月上旬,21个城市五大品种钢材社会库存为1203万吨,比6月末减少49万吨,下降3.9%;比今年初增加415万吨,增长52.7%;同比增加20万吨,上升1.7%。

从企业库存情况看,截止到7月上旬,重点统计钢铁企业库存为1805万吨,比6月末增加110万吨,增幅为6.5%;比今年初增加675万吨,增长59.76%;同比增加399万吨,增长28.4%。

钢企对后期市场要有理性判断

一是钢材价格持续下跌的问题出在钢铁需求侧,但现实解决方案在钢铁供给侧。

需求恢复滞后于生产的恢复,是造成这轮钢材价格持续下跌的根本原因。钢铁企业对后期市场要有理性的判断、现实的选择、积极的应对,要以满足用户需求为目的、以供需平衡为原则,按市场需求合理安排生产,维护市场平稳运行。

二是原燃料价格虽有所下降,但后期对企业成本的冲击仍会持续一段时间。

近期,原燃料价格虽有所回落,供给趋势总体趋于稳定,但由于俄乌冲突久拖不决,国际能源供给持续紧张,国内原燃料供给对成本的冲击将持续。钢铁企业对此要有充分的准备,除了积极协调原燃料保供稳价外,自身还要继续开展对标挖潜降成本工作。