2020年,新冠肺炎疫情暴发后,钢铁行业上市公司整体营收和净利润受到影响。但自2020年四季度开始,业绩开始强劲反弹;到了2021年,受益于市场强劲需求,钢价大幅上涨,钢铁行业上市公司营收和净利润均大幅增长,行业进入十年来最景气的一段时期。

截至3月21日,记者统计沪深两市32家已披露2021年业绩的钢铁行业上市公司公告发现,27家钢企净利润实现正增长,其中13家实现净利润翻番。从盈利能力看,太钢不锈、首钢股份等钢企业绩创下历史新高;宝钢股份预计2021年度实现归母净利润约235.8亿元~239.8亿元,成A股最赚钱钢企。

值得注意的是,尽管钢铁行业去年盈利喜人,但在“双碳”目标下,行业也面临着严峻大考。“双碳”背景下,钢铁企业如何在未来发展中抢占先机?如何实现绿色发展?如何推动行业内兼并重组?都将关系到钢铁企业能否在未来发展中占据先机。

多家上市钢企业绩创下历史新高

尽管2021年我国粗钢产量有所下降,但钢企仍成绩斐然。从盈利能力看,宝钢股份、太钢不锈、首钢股份、本钢板材等多家钢企表示,2021年是钢铁行业盈利状况最好的一年。

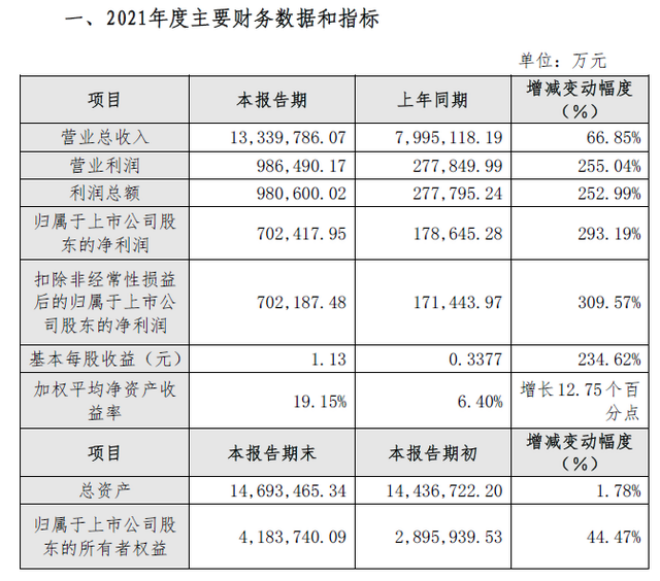

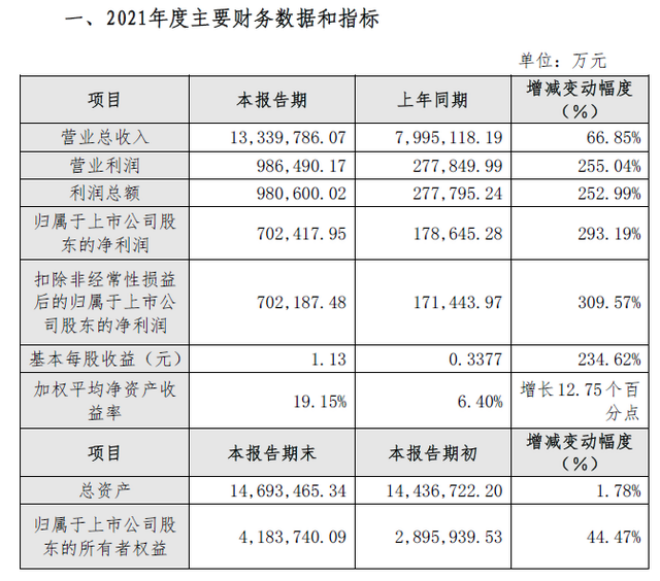

首钢股份发布的业绩快报显示,2021年营业总收入1333.98亿元,比上年同期增长66.85%;归属于上市公司股东的净利润70.24亿元,同比增长293.19%,这是首钢股份自1999年A股上市以来的最好业绩。

图片来源:首钢股份公告截图

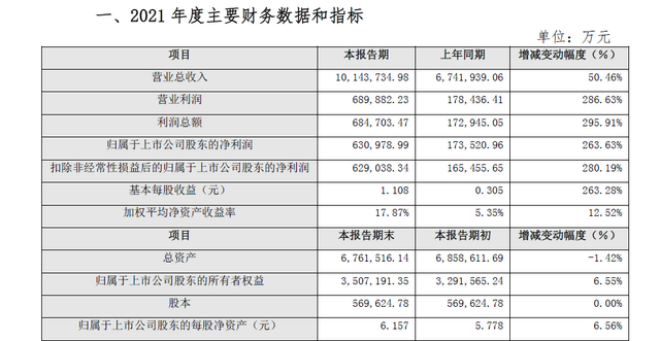

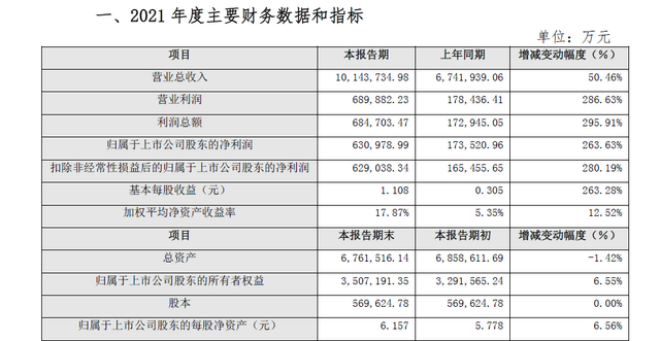

太钢不锈业绩快报称,2021年全年实现利润总额68.47亿元,比上年增长295.91%,经营业绩创历史最好水平。公司表示,去年主要是受宏观经济复苏影响,钢铁产品下游行业需求增加,钢材价格上升;同时公司坚持对标找差,生产效率大幅提升,重点工序技术经济指标进步明显,成本削减效果显著,经营绩效较上年大幅增加。

图片来源:太钢不锈公告截图

宝钢股份则成了A股最赚钱钢企,预计净利润总额最高。其业绩预增公告显示,预计公司2021年度实现归母净利润同比增加109亿元到113亿元,同比增加86%到89%。2020年,归属于上市公司股东的净利润为126.8亿元。据此计算,宝钢股份预计2021年度实现归母净利润约235.8亿元至239.8亿元。

对于业绩预增原因,宝钢股份解释称,2021年,得益于疫情后促进经济恢复措施持续推行、全球经济恢复,国际市场需求回补性增长,钢材价格和大宗商品价格大幅上涨。但(2021年)四季度以来,钢铁产品价格出现大幅下跌,而上游焦煤、合金、能源介质等价格总体高位运行,原燃料价格处于重构过程中。受原辅料及能源价格上涨超过铁矿石价格下跌等影响,预计四季度公司总体成本压力增大。

另外,从增长幅度看,有4家钢企净利润同比预增3~8倍。本钢板材、包钢股份2家公司净利润预增下限均超过500%。其中,本钢板材预计2021年度实现归母净利润27.81亿元,比上年同期增长624%;包钢股份预计2021年净利润为24.4亿元至36.5亿元,同比增长501.05%至799.11%。此外,海南矿业预计2021年实现归母净利润为8.01亿元至9.6亿元,同比增长461.70%至573.66%;安阳钢铁预计2021年实现归母净利润为9亿元至12亿元,同比增长294.01%至425.35%。

“尽管2021年钢铁产量同比下降,但钢价却大幅上涨,吨钢盈利明显提升,这导致行业的整体盈利显著增长,超越2018年再创历史新高。”兰格钢铁研究中心主任王国清说。

兰格钢铁云商平台监测数据显示,2021年兰格钢铁钢材综合价格均值为5445元,较上年上涨1416元,涨幅为35.12%。同期,兰格钢铁研究中心测算数据显示,2021年,测算七大品种含税成本较上年上涨1026元,涨幅为29.22%。可见,价格涨幅高于成本涨幅,使得盈利空间有所扩大。

2022年钢铁板块盈利能否维持高景气?

进入2022年,钢铁行业的大好局面能否延续?

华菱股份3月15日在互动平台表示,公司一季度生产经营情况正常,订单量比较饱满。

首钢股份发布的二月份生产经营快报公告显示,2月,公司铝硅镀层等高端冷轧汽车用钢、酸洗汽车用钢产销大幅提升,高端电工钢产品产销量持续提升。首钢股份分析,春节后下游行业需求仍处于恢复过程中,当前钢材库存水平较低;受俄乌局势影响,国际能源、钢材等价格有一定的上涨,预计短期国内钢价震荡偏强运行。

攀钢钒钛披露,今年前两个月,公司累计实现营业收入约26亿元,同比增长24%;归属于上市公司股东的净利润约2.6亿元,同比增长122%。

宝钢股份3月16日接待投资者调研时表示,今年以来,受低碳、环保、俄乌冲突等因素影响,合金、有色、能源等成本居高不下,预计未来一段时间将继续高位运行,这些成本的上涨在过去并不受关注,但确实显著地影响了盈利水平。钢铁企业一方面要内部挖潜降本,另一方面也要充分和下游沟通,寻求合理的成本传导,争取产业链上中下游利润的合理分配,通过和同业、下游深入地沟通,目前已经取得了一定的共识。

图片来源:摄图网-500769944

宝钢股份认为,2021年四季度是行业低谷期,2022年一季度情况环比有所改善,预计二季度继续向好,但是行情难以达到2021年上半年的高度。总体来说,2021年上半年更多是需求拉动,今年上半年更多是成本推动。

展望2022年,光大证券王招华团队发布的研报称,如果压产量最终也成为2022年钢铁行业的政策目标,将意味着有望扭转市场对钢铁行业2022年的预期。若压产量概率加大,贝塔型机会将再现。近期,钢铁减产预期再度增强,行业有望再次迎来贝塔型机会。目前,普钢板块估值处于2013年以来的低位水平。

中金公司则指出,黑色系的总体表现仍受累于国内需求偏弱的现实。往前看,“我们认为今年黑色系的走势关键仍在于国内增长信心的复苏”,所以需要尤其关注稳增长相关政策的落地情况。

钢铁行业兼并重组提速

今年2月7日,工业和信息化部、国家发展和改革委员会、生态环境部发布《关于促进钢铁工业高质量发展的指导意见》(以下简称《指导意见》),提出要推进企业兼并重组。鼓励行业龙头企业实施兼并重组,打造若干世界一流超大型钢铁企业集团。

采访中,有分析人士称,展望2022年,在“双碳”目标下,作为高能耗行业的钢铁业目前正处于行业重整的变局中,在聚焦主业的同时,钢铁业以并购重组、资产优化、技术升级、聚焦高端产品等方式稳中求进。

记者注意到,2021年,中国宝武钢铁集团重组山东钢铁集团有限公司,并对接包钢;安阳钢铁混改也将开启推进;鞍钢集团重组本钢集团。另外,区域间钢铁企业兼并重组也将形成趋势。唐山市提出,到2025年,唐山市钢铁企业数量将控制在20家以内,未来三年兼并重组将是唐山钢铁行业发展的重点方向。

钢铁企业兼并重组提速,将就此促进产业集中度的进一步提高吗?

“钢铁行业兼并重组有利于提高集中度,而集中度的提高一是有利于行业结构的优化和市场流通秩序的规范,二是有利于行业总产能的控制,三是有利于通过规模经济降低行业碳排放。”王国清分析。今年以来,虽不再强调钢铁行业兼并重组的产业集中度量化目标,但钢铁行业兼并重组仍将继续推进。钢铁行业通过兼并重组可以增强企业发展内生动力,利用协同效应推动重组后企业实现跨越式发展。大型钢铁企业集团在技术、环保、低碳发展等方面的突破可以在集团内推广,同时在采购、销售、供应链体系等方面形成协同效应,有利于钢铁行业整体节能减排、降本增效。

图片来源:每经记者 唐宗全 摄(资料图)

事实上,在目前政策引领的势头下,2021年钢铁业总体运行态势可概括为“减量提质”。

北京特亿阳光新能源总裁祁海坤对记者分析指出,我国钢铁业确实还存在“大而不强”现象,这和我国产业结构关联较大。当前,钢铁业也正从之前的“快发展”向“高质量发展”转变。“这是急不来的,毕竟培育和开发新技术产品需要一个过程,也就是产品成熟的过程,是企业要进行成长和蜕变的过程,要遵循企业发展的客观规律,才能做到成熟稳定的产品迭代和企业由大到强。”

而这一切都需要时间,即使资本投入也是有边际效应的,不是靠烧钱就能立刻带来太大改变,这是技术驱动型制造行业的特点,钢铁行业也不例外。随着新产品、新技术不断升级迭代到一定程度,高质量的高速成长模式是值得期待的。

王国清则认为,在此期间,钢企应尽快加快推进低碳冶炼技术、碳捕获技术、新能源利用及循环经济等方面的开发和应用。钢企还要积极把握绿色低碳经济发展下的新机遇,通过绿色低碳转型,为企业赢得更广阔的发展空间。